Credito d’imposta sulle commissioni per incassi con carta di credito, debito o prepagate.

L’Agenzia delle Entrate ha istituito il codice tributo per l’utilizzo in compensazione, con modello F24, del credito d’imposta per le commissioni addebitate per le transazioni effettuate con strumenti di pagamento elettronici.

L’Agenzia delle Entrate ha istituito il codice tributo per l’utilizzo in compensazione, con modello F24, del credito d’imposta per le commissioni addebitate per le transazioni effettuate con strumenti di pagamento elettronici.

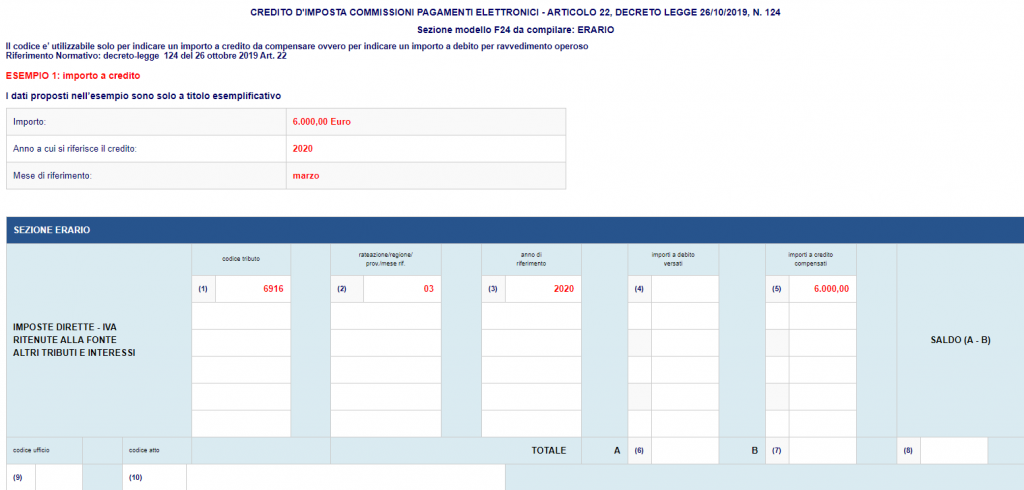

Si tratta del codice “6916” denominato “Credito d’imposta commissioni pagamenti elettronici.

A chi spetta il credito d’imposta:

Esercenti attività di impresa, arte o professioni con ricavi o compensi nell’anno precedente di ammontare non superiore a 400.000 euro.

Credito d’imposta spettante

- Il credito d’imposta spetta solo per le cessioni di beni e le prestazioni di servizi rese nei confronti di consumatori finali a partire dalle operazioni effettuate dal 1/7/2020

- È pari 30% delle commissioni addebitate per le transazioni effettuate mediante

- carte di credito, carte di debito (bancomat) o prepagate emesse da operatori finanziari obbligati alla comunicazione all’Archivio dei rapporti con operatori finanziari

- altri strumenti di pagamento elettronici tracciabili

Come calcolarlo

I prestatori di servizi di pagamento devono trasmettere, mensilmente per via telematica entro il giorno 20 del mese successivo, agli esercenti, l’elenco delle transazioni effettuate mediante strumenti di pagamento elettronici e le informazioni relative alle commissioni addebitate.

Sono presenti sul mercato diverse tipologie di contratti per l’accettazione dei servizi di pagamento elettronici; essi possono prevedere, ad esempio:

- la corresponsione della sola commissione sul transato (ovvero sulle singole transazioni effettuate) senza canone per la fornitura del servizio di accettazione (es. il canone di locazione per il terminale);

- l’applicazione di commissioni sul transatto e di un canone mensile per la fornitura del servizio di accettazione;

- il pagamento di tariffe “a pacchetto” che prevedono un costo fisso periodico in cui, oltre alla eventuale fornitura del servizio di accettazione, è ricompreso anche un numero di operazioni in franchigia, al superamento delle quali vengono applicate commissioni sul transatto.

Il Provvedimento del 21/04/2020 dispone che tutte le voci precedenti devono considerarsi commissione” (e, dunque, contribuiscono al calcolo del credito d’imposta), con la sola esclusione degli importi che si riferiscono al solo pagamento di un canone (come, ad esempio, la mera locazione del Pos).

Nota: l’esercente deve conservare, per un periodo pari a 10 anni dall’anno in cui il credito d’imposta è stato utilizzato, la documentazione relativa alle commissioni addebitate.

Come utilizzarlo

Il credito d’imposta è utilizzabile solo in compensazione dal mese successivo a quello di sostenimento della spesa e il modello F24 deve essere presentato mediante i servizi telematici delle Entrate, pena lo scarto dell’operazione. Il codice tributo è esposto nella sezione “Erario”, nella colonna “importi a credito compensati”, ovvero, nei casi in cui il contribuente debba procedere al riversamento dell’agevolazione, nella colonna “importi a debito versati”.

I campi “mese di riferimento” e “anno di riferimento” sono valorizzati con il mese e l’anno in cui è stata addebitata la commissione che dà diritto al credito d’imposta.