Una risposta alle domande più frequenti

In questa sezione sono raccolte le risposte alle domande sui temi di maggiore interesse raggruppate per argomenti in modo da facilitare la ricerca.

Acquisti dall'estero

L’articolo 17 c. 2 del Dpr 633/72 prevede che “Gli obblighi relativi alle cessioni di beni e alle prestazioni di servizi effettuate nel territorio dello Stato da soggetti non residenti nei confronti di soggetti passivi stabiliti nel territorio dello Stato, …., sono adempiuti dai cessionari o committenti”.

Pertanto in caso di acquisto di beni territorialmente rilevanti in IT da fornitore extra UE, l’acquirente nazionale IT ha l’obbligo di emettere autofattura.

La fattura emessa con P. IVA dal rappresentante fiscale non rileva ai fini IVA e deve essere richiesta la fattura dal fornitore extraUE (ris. 21/2015).

Sovente le fatture emesse tramite Amazon riportano i dati del fornitore senza il relativo identificativo fiscale estero. Viene riportata poi la P. IVA del rappresentante fiscale italiano.

In alcuni casi vengono addirittura emesse fatture con Iva Italiana.

In questi casi si ritiene opportuno adottare questa procedura:

- In caso di fattura senza l’esposizione dell’Iva (in “reverse charge”)

- Emissione di autofattura, tipo documento TD19 integrazione o autofattura per acquisto art. 17 c. 2 DPR. 633/72.

- Destinatario il fornitore estero, con identificativo fiscale attribuito dal suo paese, in mancanza indicare 999 999 999 99 (undici 9).

- Nel caso invece nella fattura sia esposta l’Iva Italiana occorre chiedere al fornitore l’emissione di una nota credito per la fattura errata con riemissione di un nuovo documento in reverse charge ex articolo 17 c. 2 del DPR 633/72

Altro

Domanda:

👉 Ho acquistato due unità immobiliari contigue con l’agevolazione “prima casa”, ma non le ho ancora fuse catastalmente. Rischio di perdere i benefici fiscali?

Risposta:

No, non necessariamente. La Corte di Cassazione (ord. n. 25866/2025, depositata il 22/09/2025) ha chiarito che, in caso di acquisto di più unità immobiliari contigue con agevolazioni “prima casa”, ciò che conta non è la fusione catastale, ma l’effettiva unificazione materiale degli immobili entro tre anni dall’acquisto 🏠✨.

📌 I punti chiave della pronuncia:

-

Agevolazione ammessa anche per più unità contigue: i benefici fiscali spettano se le unità formano, nel complesso, un’unica abitazione non di lusso.

-

Tre anni di tempo: entro il termine triennale (lo stesso concesso all’Agenzia delle Entrate per i controlli) deve essere realizzata la fusione “di fatto” degli immobili, ossia l’unificazione strutturale e funzionale.

-

Prova a carico del contribuente: è il contribuente che deve dimostrare la reale unificazione (ad esempio con lavori edilizi, scala interna, planimetrie, fotografie, ecc.).

-

Accatastamento non obbligatorio: la variazione catastale (fusione) è utile come prova, ma non è un requisito da completare entro i tre anni.

⚖️ Il caso concreto:

Un contribuente aveva acquistato due piani sovrastanti dello stesso edificio, collegati da una scala interna ma accatastati separatamente. L’Agenzia delle Entrate aveva revocato le agevolazioni per mancanza della fusione catastale. Dopo un percorso giudiziario complesso, la Cassazione ha ribaltato le decisioni di secondo grado, confermando che l’unificazione materiale era sufficiente a garantire i benefici.

🚨 Conseguenze pratiche:

-

Se entro 3 anni non viene realizzata la fusione materiale, il contribuente decade dalle agevolazioni e deve restituire le imposte risparmiate, con sanzioni e interessi.

-

Se la fusione viene realizzata ma non accatastata entro lo stesso termine, le agevolazioni restano valide, purché si dimostri l’unicità dell’abitazione.

✅ In sintesi: per conservare le agevolazioni “prima casa” in caso di acquisto di più unità contigue, conta la realtà sostanziale e non il mero adempimento catastale. L’accatastamento può venire dopo, l’importante è che entro tre anni sia realizzata la casa unica abitabile.

Dal 2025 non è più obbligatorio includere i titoli di Stato nel calcolo dell’ISEE, fino a un valore massimo di 50.000 euro per nucleo familiare. Questo vale per:

-

BOT (Buoni Ordinari del Tesoro)

-

BTP (Buoni del Tesoro Poliennali, di tutte le tipologie)

-

CCTeu (Certificati di Credito del Tesoro)

-

Buoni fruttiferi postali (anche quelli già trasferiti allo Stato)

-

Libretti di risparmio postale

Grazie a un recente aggiornamento delle regole (DM 2 aprile 2025 n. 75), si può scegliere di escludere questi strumenti dal patrimonio mobiliare ai fini ISEE, con un massimo di 50.000 euro.

Se è già presente un ISEE valido, è possibile richiederne uno nuovo che tenga conto di questa novità.

Domanda

Un imprenditore ha eliminato dei beni aziendali senza formalità e senza avvisare l’Amministrazione. Ci sono conseguenze?

Risposta

Sì ✅. La distruzione o rottamazione dei beni aziendali deve essere documentata in modo preciso per evitare la presunzione di cessione (art. 1 DPR 441/1997), che porterebbe a considerare i beni come venduti con conseguente obbligo IVA e rischio di sanzioni.

Le procedure ammesse sono alternative e dipendono dal valore dei beni e dal metodo scelto:

1️⃣ Procedura ex DPR 441/1997

È la procedura classica prevista per la distruzione volontaria:

-

Comunicazione preventiva: invio almeno 5 giorni prima ad Agenzia Entrate e Guardia di Finanza con data, ora, luogo, modalità di distruzione, natura e valore dei beni, eventuale valore residuo.

-

Verbale:

-

obbligatorio se i beni valgono oltre 10.000 € (redatto da AE, GdF o notaio);

-

sostituibile con dichiarazione sostitutiva se il valore è inferiore a 10.000 €.

-

-

DDT numerato: per eventuali residui derivanti dalla distruzione.

2️⃣ Conferimento a smaltitore autorizzato ♻️

In alternativa, i beni possono essere conferiti a un soggetto autorizzato allo smaltimento rifiuti.

-

In questo caso la prova della distruzione è data dal Formulario di identificazione rifiuti (FIR), che deve riportare: produttore/detentore, tipologia e quantità del rifiuto, impianto di destinazione, data e percorso, destinatario.

-

La Cassazione (ord. 26223/2021) ha confermato che in caso di conferimento diretto allo smaltitore, non occorre seguire la procedura del DPR 441/1997: il FIR costituisce piena prova della distruzione.

3️⃣ Autoconsumo o cessione ai soci

La società può assegnare i beni ai soci che si occuperanno dello smaltimento.

-

L’operazione deve essere fatturata e assoggettata a IVA se al momento dell’acquisto l’IVA era stata detratta;

-

se non era stata detratta, l’operazione è fuori campo IVA.

4️⃣ Procedura semplificata per beni di valore inferiore a 10.000 €

Introdotta dal D.Lgs. 70/2011:

-

obbligo di comunicazione preventiva ad Agenzia Entrate;

-

possibilità di sostituire il verbale con una dichiarazione sostitutiva di atto notorio, contenente data, ora, luogo, natura, quantità e valore dei beni distrutti.

Conseguenze se non si segue alcuna procedura ⚠️

-

I beni si presumono ceduti ai fini IVA;

-

si rischiano sanzioni fiscali e la ripresa a tassazione del valore delle rimanenze.

📌 In sintesi:

-

Se distruggi i beni direttamente in azienda → segui la procedura DPR 441/1997.

-

Se li consegni a uno smaltitore autorizzato → basta il Formulario rifiuti (FIR).

-

Se li assegni ai soci → serve fattura e corretta gestione IVA.

-

Se il valore è inferiore a 10.000 € → è possibile la procedura semplificata con autocertificazione.

In ambito contabile, la corretta valutazione delle rimanenze è un passaggio cruciale per una rappresentazione veritiera e corretta del bilancio. Questo è particolarmente vero per le imprese che operano su commessa, come nel caso delle imprese edili 🏗️.

Vediamo insieme quali criteri adottare e come applicarli con un esempio concreto.

📘 Cosa prevede il Codice Civile?

Secondo l’art. 2426 c.c. comma 1 n. 9:

“Le rimanenze devono essere iscritte al costo di acquisto o di produzione, ovvero al valore di realizzazione desumibile dall’andamento del mercato, se minore.”

In caso di lavori in corso su ordinazione, si può invece optare per la valutazione:

-

al costo (criterio della commessa completata),

-

oppure sulla base del corrispettivo maturato con ragionevole certezza (criterio della percentuale di completamento).

Questa seconda opzione è particolarmente indicata per commesse pluriennali, tipiche nel settore delle costruzioni.

🧾 Quando applicare il criterio della percentuale di completamento?

L’OIC 23 consente di applicare questo criterio se sussistono tutte queste condizioni:

✅ Esiste un contratto vincolante tra le parti;

✅ Il diritto al corrispettivo matura progressivamente con l’avanzamento dei lavori;

✅ Non vi sono incertezze gravi sulle obbligazioni contrattuali;

✅ Il risultato economico della commessa è misurabile in modo attendibile.

📅 Cosa si intende per commessa ultrannuale?

Una commessa è definita ultrannuale quando la sua esecuzione si protrae oltre i dodici mesi, ovvero:

-

il periodo tra l’inizio effettivo dei lavori (non necessariamente la firma del contratto),

-

e il completamento delle opere (o servizi)

è maggiore di un anno.

❗️Non conta quando è stato firmato il contratto, ma la durata effettiva dell’esecuzione tecnica del progetto. Questo è molto frequente nel settore edile, dove i tempi di realizzazione di edifici o infrastrutture si estendono ben oltre i 12 mesi.

📌 Solo in presenza di commesse ultrannuali è possibile applicare — sia civilisticamente che fiscalmente — il criterio della percentuale di completamento.

🧮 I metodi di calcolo ammessi

Tra i metodi più utilizzati:

-

Cost to cost: rapporto tra costi sostenuti e costi totali stimati;

-

Ore lavorate;

-

Unità consegnate;

-

Misurazioni fisiche.

💰 Come devono essere valutate fiscalmente le rimanenze?

La disciplina fiscale si allinea in buona parte a quella civilistica, ma con alcune particolarità importanti.

In base all’art. 92 del TUIR, le rimanenze finali dei lavori in corso su ordinazione devono essere valutate:

-

al costo, nei casi in cui non si adottano i criteri della percentuale di completamento;

-

alla percentuale di completamento, solo se la commessa ha durata ultrannuale e il criterio è stato effettivamente applicato in contabilità.

➡️ Attenzione: se in contabilità viene applicato il criterio della percentuale di completamento, anche fiscalmente l’impresa è obbligata a seguirlo, rendendo fondamentale la coerenza tra bilancio e dichiarazione dei redditi 📑.

Inoltre, il costo fiscalmente rilevante include solo i costi effettivamente sostenuti e deducibili secondo le regole del TUIR (ad esempio, sono escluse le spese non inerenti o non documentate correttamente).

💡 Esempio: se l’impresa ha sostenuto € 800.000 in costi documentati e deducibili, quello sarà il valore minimo delle rimanenze finali ai fini fiscali, salvo si applichi il criterio della percentuale di completamento che porti a un valore più elevato.

👷 Esempio pratico: impresa edile

Impresa Edile EdilProgetti Srl ha avviato nel 2024 la costruzione di un complesso residenziale, con termine previsto nel 2026.

Il contratto con il cliente è regolarmente firmato e prevede un corrispettivo totale di € 2.000.000. Alla fine del 2024, l’impresa ha sostenuto costi per € 800.000 su un totale previsto di € 1.600.000.

Applicando il criterio “cost to cost”, la percentuale di completamento è:

📊 800.000 / 1.600.000 = 50%

Quindi, l’importo da iscrivere come lavori in corso su ordinazione sarà:

📌 2.000.000 × 50% = € 1.000.000

Dichiarazione dei redditi

Con l’aumento delle installazioni di impianti fotovoltaici nei condomìni, una delle domande più frequenti è: come vanno tassate le somme ricevute dal GSE (Gestore dei Servizi Energetici)? 💡

Un recente chiarimento dell’Agenzia delle Entrate ha stabilito che le somme corrisposte dal GSE per l’energia non autoconsumata e ceduta alla rete non costituiscono reddito d’impresa, ma rientrano tra i redditi diversi (art. 67, comma 1, lett. i del TUIR).

👥 Chi è coinvolto?

-

✅ Condomìni dotati di impianti fotovoltaici, anche con autoconsumo parziale e cessione dell’eccedenza.

-

⚠️ Singoli condòmini, in quanto soggetti fiscalmente obbligati a dichiarare il provento ricevuto o attribuito.

📌 In sintesi: regole fiscali

| Aspetto | Regola |

|---|---|

| Tipo di reddito | Reddito diverso (art. 67, comma 1, lett. i del TUIR) |

| Soggetto tassato | Il singolo condomino, in base alla propria quota millesimale |

| Modalità di tassazione | In dichiarazione dei redditi (modello Redditi PF) |

| Obbligo dichiarativo | Anche in assenza di materiale percezione: se la somma è usata per compensare spese condominiali |

| Chi incassa dal GSE | Il condominio, che ripartisce o utilizza le somme per coprire spese comuni |

| Aliquota | IRPEF ordinaria applicata sul reddito imputabile |

👉 Attenzione: anche se il condomino non riceve direttamente il denaro, ma le somme vengono usate per ridurre le sue quote condominiali, il reddito è comunque fiscalmente rilevante e va dichiarato.

📅 Quando dichiarare?

Le somme devono essere indicate nella dichiarazione relativa all’anno in cui il condominio le ha incassate dal GSE, secondo il principio di cassa.

⚠️ Se non si dichiarano?

La mancata indicazione comporta:

-

Sanzioni per omessa o infedele dichiarazione

-

Recupero dell’imposta

-

Controlli da parte dell’Agenzia delle Entrate

🔎 Consiglio pratico: L’amministratore dovrebbe fornire annualmente a ogni condomino un prospetto con la quota da dichiarare, specificando anche se è stata utilizzata per coprire spese comuni.

🔧 Strumento utile per gli amministratori:

Per facilitare il corretto adempimento fiscale, mettiamo a disposizione un fac-simile di comunicazione che l’amministratore può inviare annualmente ai condòmini, indicando l’importo da dichiarare e le modalità operative.

👉 Facsimile_Comunicazione_Proventi_GSE

✅ Sì, nel 2025 puoi detrarre la spesa per un condizionatore, purché siano rispettate alcune condizioni previste dai bonus edilizi. Le agevolazioni fiscali applicabili sono due:

1. Bonus Casa (Art. 16-bis TUIR) – Detrazione 50% o 36%

Questa detrazione è valida anche per nuove installazioni, se il condizionatore (con pompa di calore) è destinato a soddisfare i bisogni energetici dell’abitazione.

Requisiti:

-

L’impianto deve essere al servizio diretto dell’abitazione.

-

Deve garantire risparmio energetico, documentabile ad esempio con la scheda tecnica del produttore.

-

Detrazione del 50% se l’intervento riguarda l’abitazione principale, 36% negli altri casi.

👉 Limite di spesa: 96.000 € per unità immobiliare.

2. Ecobonus (Art. 14 DL 63/2013) – Detrazione solo per sostituzione

L’ecobonus è applicabile solo se sostituisci un impianto di riscaldamento esistente con un sistema a pompa di calore ad alta efficienza.

👉 Limite massimo di detrazione: 30.000 €.

📅 Attenzione alle aliquote: dal 1° gennaio al 31 dicembre 2025, le aliquote sono:

-

50% per abitazione principale

-

36% per altri immobili

📌 Le detrazioni vanno ripartite in 10 rate annuali di pari importo.

📂 Quali documenti servono e quali comunicazioni fare?

Per poter usufruire correttamente della detrazione è necessario:

✔ Conservare la seguente documentazione:

-

Fattura intestata al contribuente che richiede la detrazione, con descrizione dettagliata dell’intervento;

-

Bonifico parlante, con indicazione di: causale del versamento, codice fiscale del beneficiario e partita IVA del fornitore;

-

Scheda tecnica del condizionatore che attesti il risparmio energetico (necessaria per bonus casa);

-

Certificazione del fornitore/installatore, ove richiesta;

-

Eventuali abilitazioni edilizie, se previste (CILA, SCIA o altra documentazione tecnica).

📢 Comunicazioni obbligatorie:

-

Invio della comunicazione ENEA (entro 90 giorni dalla fine lavori), se l’intervento comporta risparmio energetico, sia per bonus casa che per ecobonus.

Il portale di riferimento è: https://bonusfiscali.enea.it

⚠ È fondamentale mantenere tutta la documentazione per eventuali controlli da parte dell’Agenzia delle Entrate.

Risposta aggiornata secondo normativa 2025:

Sì, ma solo a precise condizioni. Le quote residue della detrazione edilizia si trasferiscono all’erede solo se questi ha la detenzione materiale e diretta dell’immobile, e possiede l’immobile al 31 dicembre dell’anno a cui la rata si riferisce.

📌 Cosa significa?

-

L’erede deve abitare direttamente nell’immobile o detenerlo a titolo personale (non basta esserne proprietario se l’immobile è affittato o in comodato a terzi);

-

Se più eredi sono coinvolti, la detrazione spetta interamente solo a chi detiene l’immobile in modo diretto;

-

Se l’immobile è stato ceduto in usufrutto a un legatario (es. coniuge superstite), nessuno può godere della detrazione, perché né il legatario ha la qualità di erede, né l’erede ha la detenzione;

-

La detenzione deve essere mantenuta anno per anno e sull’intero immobile per tutto l’anno. Basta affittarlo anche solo parzialmente o per pochi mesi per perdere la quota annuale.

🔍 In pratica, la detrazione si trasferisce all’erede solo se vive o utilizza l’immobile in via esclusiva e continuativa.

✅ Sì, nel 2025 puoi detrarre la spesa per la sostituzione degli infissi, scegliendo una delle due seguenti agevolazioni fiscali alternative:

🔹 1. Detrazione per riqualificazione energetica (Ecobonus)

Ai sensi dell’art. 14 del D.L. n. 63/2013, è prevista:

-

una detrazione del 50% (che scende al 36% se non si tratta dell’abitazione principale di chi sostiene la spesa);

-

un massimale di spesa di € 120.000, che può arrivare a € 166.666,67 per le abitazioni diverse da quella principale;

-

obbligo di trasmettere la comunicazione all’ENEA;

-

necessità di rispettare requisiti minimi di risparmio energetico.

🔹 2. Detrazione per recupero del patrimonio edilizio

Ai sensi dell’art. 16-bis del TUIR, anche questa modalità prevede:

-

una detrazione del 50% (senza riduzioni per abitazioni secondarie);

-

un massimale di spesa di € 96.000;

-

invio della comunicazione all’ENEA consigliato ma non obbligatorio;

-

nessun obbligo specifico sul risparmio energetico (non è richiesto un valore minimo di trasmittanza termica degli infissi).

🧩 Attenzione alla strategia fiscale!

Se hai in programma anche altri interventi di ristrutturazione edilizia, potresti valutare l’opzione “riqualificazione energetica” per non sforare il tetto di € 96.000 legato ai lavori di recupero edilizio: i due plafond di spesa sono distinti!

💡 In sintesi:

✔ Spesa detraibile? Sì

✔ Detrazione? 50% in entrambi i casi

✔ Comunicazione ENEA? Obbligatoria per Ecobonus, consigliata ma non vincolante per ristrutturazioni

✔ Scegli l’opzione più conveniente in base alla tua situazione e al tipo di immobile 🏡

Sul punto è intervenuta l’Agenzia delle Entrate con la Circolare 19/E 2020

La detrazione spetta:

- al genitore a cui è intestato il documento comprovante la spesa.

Nel caso in cui il documento sia intestato al figlio la detrazione spetta ad entrambi i genitori,

nella misura del 50% ciascuno. Qualora la spesa sia stata sostenuta in percentuali differenti dai

genitori è possibile annotare sul documento comprovante la spesa la diversa percentuale di

ripartizione; - se un coniuge risulta fiscalmente a carico, l’altro potrà detrarre interamente la spesa.

Per l’acquisto di medicinali e di dispositivi medici il versamento in contanti continua ad essere ammesso, senza pregiudicare il diritto alla detrazione.

I dispositivi medici sono detraibili anche se non sono acquistati in farmacia se dallo scontrino o dalla fattura risulta:

- il contribuente che sostiene la spesa;

- la descrizione del dispositivo medico e se lo stesso è contrassegnato dalla marcatura CE o dal codice AD (spese relative all’acquisto o affitto di dispositivi medici con marcatura CE)

In caso contrario, per i dispositivi compresi nell’elenco fornito dal Ministero della Salute (allegato alla circolare dell’Agenzia delle entrate n. 20/2011) è sufficiente conservare la documentazione dalla quale risulta che il prodotto acquistato ha la marcatura CE. Per quelli non compresi in tale elenco, invece, occorre che il dispositivo stesso riporti, oltre alla marcatura CE, anche la conformità alle direttive europee 93/42/CEE, 90/385/CEE e 98/79/CE e successive modifiche e integrazioni.

Riguardo alle modalità di pagamento, infine, si ricorda che per l’acquisto di medicinali e di dispositivi medici il versamento in contanti continua ad essere ammesso, senza pregiudicare il diritto alla detrazione.

Nel caso di una persona fisica o di un ente non commerciale, il contributo in conto scambio non assume rilevanza fiscale, mentre le eccedenze liquidate agli Utenti costituiscono reddito diverso ai sensi dell’articolo 67 del Tuir che andrà dichiarato nel Modello 730 o nel Modello Unico Persone fisiche nella Sezione 2° del Quadro RL – ALTRI REDDITI e fatto concorrere alla determinazione della base imponibile.

L’importo da tassare può essere rilevato dalla certificazione delle eccedenze ricevute, documento rilasciato dal GSE, da portare al proprio commercialista per la predisposizione della dichiarazione dei redditi.

Per sapere come scaricare la certificazione delle eccedenze, clicca qui.

Gli oneri e le spese per i quali è riconosciuta una detrazione d’imposta (o una deduzione dal reddito complessivo) vanno indicati, in linea generale, nella dichiarazione dei redditi delle persone fisiche, relativa all’anno in cui sono stati sostenuti e idoneamente documentati.

Nel caso in cui il pagamento venga effettuato con carte di credito o di debito, per l’individuazione del periodo d’imposta nel quale compete la detrazione o la deduzione assume rilevanza il momento in cui è stata utilizzata la carta e non quello, successivo, in cui avviene l’addebito sul conto corrente del titolare della stessa (risoluzione n. 77/2007).

Spese scolastiche

E’ prevista una detrazione del 19% per le seguenti spese di frequenza di:

- scuole dell’infanzia

- primo ciclo di istruzione

- scuola secondaria di secondo grado del sistema nazionale di istruzione, costituito da scuole statali e da scuole paritarie private e degli enti locali,

La spesa massima detraibile è di 800 euro.

L’onere è detraibile esclusivamente se è stato sostenuto con strumenti di pagamento tracciabili.

Oltre alle spese relative all’iscrizione e alla frequenza, è possibile portare in detrazione anche:

- le erogazioni liberali e i contributi volontari o obbligatori sostenuti per la frequenza scolastica, deliberati dagli istituti scolastici

- il servizio mensa

- altri servizi scolastici integrativi, come l’assistenza al pasto, il pre e il dopo scuola, anche se erogati dal Comune o da soggetti terzi, e non direttamente somministrati dalla scuola, perché istituzionalmente previsti.

- le spese sostenute per l’assicurazione della scuola

- le gite scolastiche, e qualunque contributo per l’ampliamento dell’offerta formativa deliberato dagli organi d’istituto, come i corsi di teatro e di lingua, anche se non è previsto l’obbligo di frequenza e anche se effettuati al di fuori dell’orario scolastico.

Non è prevista alcuna detrazione per l’acquisto di libri scolastici o di materiale di cancelleria.

Asili nido

E’ prevista una detrazione del 19% delle spese fino ad un massimo di 632 euro

La detrazione è alternativa al contributo di cui all’art. 1 comma 355 della legge n. 232/2016, erogato dall’INPS tramite un pagamento diretto al genitore richiedente, per far fronte al pagamento della retta relativa alla frequenza di asili nido pubblici o asili nido privati autorizzati o per l’introduzione di forme di supporto presso la propria abitazione in favore dei bambini affetti da gravi patologie croniche.

Disturbi specifici dell’apprendimento

E’ prevista una detrazione del 19% delle spese sostenute in favore dei minori o di maggiorenni, con diagnosi di disturbo specifico dell’apprendimento (DSA) fino al completamento della scuola secondaria di secondo grado, per l’acquisto di strumenti compensativi e di sussidi tecnici e informatici, necessari all’apprendimento, nonché per l’uso di strumenti compensativi che favoriscano la comunicazione verbale e che assicurino ritmi graduali di apprendimento delle lingue straniere, in presenza di un certificato medico che attesti il collegamento funzionale tra i sussidi e gli strumenti acquistati e il tipo di disturbo dell’apprendimento diagnosticato.

L’onere è detraibile esclusivamente se è stato sostenuto con strumenti di pagamento tracciabili.

Musica

E’ prevista una di un importo pari al 19% delle spese, per un importo non superiore a 1.000 euro per l’iscrizione annuale e l’abbonamento di ragazzi di età compresa tra 5 e 18 anni a:

- conservatori di musica,

- istituzioni di alta formazione artistica musicale e coreutica (AFAM) legalmente riconosciute ai sensi della legge n. 508/1999,

- scuole di musica iscritte nei registri regionali;

- cori, bande, e scuole di musica riconosciute da una pubblica amministrazione, per lo studio e la pratica della musica.

La detrazione è soggetta alla condizione di possedere un reddito complessivo non superiore a 36.000 euro

L’onere è detraibile esclusivamente se è stato sostenuto con strumenti di pagamento tracciabili.

Spese per attività sportive praticate dai ragazzi

E’ prevista una detrazione di un importo pari al 19% per le spese sostenute per la pratica sportiva dilettantistica dei ragazzi di età compresa tra i cinque e i diciotto anni. La detrazione spetta per l’iscrizione annuale e l’abbonamento ad associazioni sportive, palestre, piscine ed altre strutture ed impianti sportivi destinati alla pratica sportiva dilettantistica, rispondenti alle caratteristiche individuate con il DM 28 marzo 2007.

La detrazione è calcolata su un ammontare massimo di spesa pari a euro 210 per il contribuente, se in possesso dei requisiti previsti dalla norma e per ogni soggetto fiscalmente a carico.

L’onere è detraibile esclusivamente se è stato sostenuto con strumenti di pagamento tracciabili.

Istruzione universitaria

E’ prevista una di un importo pari al 19%, delle spese sostenute per la frequenza di:

- corsi di laurea presso università statali e non statali,

- di perfezionamento e/o di specializzazione universitaria, tenuti presso università o istituti universitari pubblici o privati, italiani o stranieri.

La detrazione è calcolata sull’intera spesa sostenuta se l’università è statale.

Nel caso di iscrizione ad un’università non statale, l’importo ammesso alla detrazione non deve essere superiore a quello stabilito annualmente per ciascuna facoltà universitaria con decreto del Miur, tenendo conto degli importi medi delle tasse e contributi dovuti alle università statali nelle diverse aree geografiche e dell’area disciplinare del corso.

La detrazione spetta per le seguenti spese:

- tasse di immatricolazione ed iscrizione, anche per gli studenti fuori corso;

- c.d. “ricognizione” (si tratta di un diritto fisso da corrispondere per anno accademico da coloro che non abbiano rinnovato l’iscrizione per almeno due anni accademici consecutivi, che consente di riattivare la carriera pagando e regolarizzando eventuali posizioni debitorie relative ad anni accademici precedenti al periodo di interruzione);

- soprattasse per esami di profitto e laurea;

- partecipazione ai test di accesso ai corsi di laurea, eventualmente previsti dalla facoltà, in quanto lo svolgimento della prova di preselezione costituisce una condizione indispensabile per l’accesso ai corsi di istruzione universitaria;

- frequenza dei Tirocini Formativi Attivi (TFA) per la formazione iniziale dei docenti istituiti presso le facoltà universitarie o le istituzioni di alta formazione artistica, musicale e coreutica;

- frequenza di corsi di formazione universitari o accademici per il conseguimento dei CFU/CFA per l’accesso al ruolo di docente.

L’onere è detraibile esclusivamente se è stato sostenuto con strumenti di pagamento tracciabili.

Abbonamento al trasporto pubblico

E’ prevista una di un importo pari al 19% delle spese sostenute per l’acquisto di abbonamenti ai servizi di trasporto pubblico locale, regionale e interregionale.

La detrazione spetta anche se le spese sono sostenute nell’interesse dei familiari fiscalmente a carico ai sensi dell’art. 12 del TUIR,

L’ammontare massimo di spesa detraibile è di 250 euro.

✅ Sì, ma solo a determinate condizioni.

Se hai ceduto un immobile su cui avevi sostenuto spese agevolabili (es. ristrutturazioni, efficientamento energetico, Superbonus, ecc.), puoi continuare a detrarre le quote residue solo se nell’atto di cessione hai espressamente dichiarato di voler trattenere il beneficio fiscale. In caso contrario, la detrazione si trasferisce automaticamente all’acquirente.

📄 Cosa succede in pratica:

-

✍️ Hai espresso la volontà di trattenere le detrazioni nell’atto di vendita?

Continui tu a beneficiare delle quote residue. -

🤐 L’atto è “silente”?

Le detrazioni passano al nuovo proprietario.

🔎 Eccezione importante:

Per il bonus barriere architettoniche al 75%, l’Agenzia delle Entrate ha chiarito che non è previsto il trasferimento della detrazione: quindi continua a spettare al vecchio proprietario, anche in assenza di dichiarazione nell’atto di vendita.

📌 Documentazione necessaria:

-

Copia dell’atto di cessione con indicazione della volontà espressa (se presente)

-

Ricevute e fatture delle spese sostenute

-

Prove di avvenuto pagamento tracciabile

-

Codici fiscali del beneficiario e dell’impresa esecutrice

-

Comunicazioni ENEA (se richieste per il tipo di bonus)

🔔 Suggerimento professionale:

Prima di vendere un immobile oggetto di detrazioni, valuta attentamente con il tuo consulente fiscale se trattenere il beneficio e inserisci sempre la tua volontà in modo chiaro nell’atto di cessione.

Sì, il canone di locazione va dichiarato e risulta fiscalmente imponibile anche se non è stato effettivamente percepito, a meno che non vi sia un valido elemento oggettivo che provi la cessazione del contratto o la sospensione del canone, con data certa opponibile ai terzi – come stabilito dalla recente ordinanza della Corte di Cassazione n. 12081 del 7 maggio 2025.

🔍 La scrittura privata non autenticata, se priva di data certa (ad esempio tramite registrazione o altro fatto giuridicamente rilevante come la morte del sottoscrittore), non è sufficiente a escludere la tassazione del canone non riscosso.

📌 Pertanto, fino a quando il contratto di locazione risulta formalmente in essere, l’Agenzia delle Entrate presume la tassabilità dei canoni, a prescindere dalla loro effettiva riscossione. Non sono sufficienti:

-

ricevute con importi ridotti;

-

dichiarazioni del conduttore;

-

accordi scritti privi di data certa.

✍️ Per evitare accertamenti fiscali è necessario:

-

risolvere formalmente il contratto o registrare l’accordo modificativo;

-

dotare l’accordo di data certa, come richiesto dall’art. 2704 c.c.;

-

agire legalmente in caso di morosità (es. convalida sfratto).

💡 Conclusione

L’imposizione fiscale segue il principio della disponibilità giuridica del reddito, non la sua effettiva percezione. Agisci con tempestività e in modo documentato per tutelarti.

La disciplina varia a seconda del tipo di trasferimento:

🔹 Trasferimento per atto tra vivi (vendita, donazione, ecc.)

Secondo l’art. 16-bis, comma 8, del TUIR, la detrazione residua per interventi edilizi segue l’immobile e passa all’acquirente (o donatario). Tuttavia, le parti possono stabilire diversamente nell’atto: in tal caso la detrazione rimane in capo al venditore.

🔹 Trasferimento per successione (causa mortis)

In caso di decesso, la detrazione si trasferisce all’erede che detiene materialmente e direttamente l’immobile.

-

Se l’immobile è locato o in comodato nell’anno del decesso, l’erede non potrà fruire della quota di quell’anno.

-

Se negli anni successivi l’erede acquisisce la detenzione materiale (ad esempio, alla scadenza della locazione), potrà beneficiare delle rate residue, a condizione che la detenzione sia mantenuta per l’intero anno solare (dal 1° gennaio al 31 dicembre).

-

Se più eredi detengono l’immobile, la detrazione deve essere ripartita proporzionalmente tra loro.

👉 Principio di diritto n. 7/2025 dell’Agenzia delle Entrate ha chiarito che la detenzione materiale non deve necessariamente sussistere già nell’anno di apertura della successione: l’erede può subentrare negli anni successivi e usufruire comunque delle rate residue.

📌 Estensione ad altri bonus edilizi

Le stesse regole valgono anche per:

- Bonus ristrutturazioni

- Bonus verde

- Ecobonus

- Superbonus 110%

Se sei residente in Italia e possiedi un immobile all’estero – anche se non produce redditi – sì, devi dichiararlo. 📋

Vediamo cosa comporta, chi è obbligato, chi è esonerato, e cosa succede in caso di affitto o imposte pagate all’estero.👇

🔎 Chi deve dichiarare un immobile all’estero?

Devono dichiarare l’immobile tutti i contribuenti fiscalmente residenti in Italia che, nel corso dell’anno, detengono immobili fuori dal territorio italiano (case, appartamenti, terreni, ecc.), anche se:

-

non producono reddito

-

sono a disposizione o inutilizzati

-

sono intestati in comproprietà

📌 Cosa devo fare se ho un immobile all’estero?

Hai tre obblighi principali:

-

Quadro RW: va compilato nel Modello Redditi per segnalare la detenzione di investimenti e attività estere (monitoraggio fiscale).

-

IVIE (Imposta sul Valore degli Immobili all’Estero): da versare annualmente, pari allo 0,76% del valore dell’immobile.

-

Dichiarazione dei redditi prodotti (se l’immobile è affittato o venduto con plusvalenza).

🏘️ L’immobile è affittato? Cambia tutto!

Se il tuo immobile all’estero è locato, devi:

-

Dichiarare i canoni percepiti nella tua dichiarazione dei redditi

-

Calcolare e versare le imposte in Italia (in genere nel quadro RL)

-

Valutare il diritto al credito per imposte estere se già tassato all’estero

⚖️ Tassazione: locato vs non locato

| Tipo di immobile | Cosa devi fare in Italia | Dove va dichiarato |

|---|---|---|

| 🏠 Non locato | Solo Quadro RW + IVIE | RW |

| 🏢 Locato | Quadro RW + IVIE + tassazione IRPEF sul reddito | RW + RL o quadro CE (credito) |

💰 Hai già pagato imposte all’estero?

Se l’immobile affittato è già tassato nel Paese estero, puoi evitare la doppia imposizione grazie al credito d’imposta previsto dall’art. 165 del TUIR.

✔️ Il credito si calcola in base alle imposte pagate e può abbattere l’imposta IRPEF italiana.

📌 Si compila il Quadro CE del Modello Redditi, specificando:

-

Stato estero

-

Imposta pagata

-

Reddito prodotto

-

Calcolo del credito spettante

❌ Chi è esonerato dalla dichiarazione?

Se possiedi un immobile all’estero, sei esonerato solo se:

-

Il valore complessivo è inferiore a 15.000 €

-

Non genera reddito (es. immobile vuoto)

-

L’imposta IRPEF lorda è azzerata dalle detrazioni

⚠️ Attenzione: l’esenzione è rara e va valutata caso per caso.

📅 Quali sono le scadenze?

| Adempimento | Scadenza ordinaria |

|---|---|

| Dichiarazione redditi | 🗓️ 30 novembre |

| Versamento IVIE | 💰 30 giugno (rateizzabile) |

| Ravvedimento operoso | 🔧 Entro 90 giorni |

⚠️ Cosa rischio se non dichiaro?

| Omissione | Sanzione prevista |

|---|---|

| Quadro RW mancante | Dal 3% al 15% del valore (raddoppio in black list) |

| IVIE non pagata | Dal 90% al 180% dell’imposta dovuta |

| Redditi non dichiarati | Fino al 240% dell’IRPEF evasa |

✋ Ma puoi sempre rimediare con il ravvedimento operoso per ridurre le sanzioni.

🛡️ Come mettersi in regola?

-

Ricostruisci i valori dell’immobile (valore di mercato, catastale estero o valore d’acquisto)

-

Verifica le imposte pagate nel Paese estero

-

Compila Quadro RW, RL (o CE) e calcola IVIE

-

Valuta con un commercialista esperto il miglior regime fiscale

Fattura elettronica

Il soggetto passivo IVA residente che riceve una fattura cartacea con addebito dell’imposta da soggetto residente nella Repubblica di San Marino, deve emette una fattura, inviandola al sistema SDI, con tipo documento TD28.

In presenza di una fattura cartacea emessa da un fornitore di San Marino con addebito dell’imposta va utilizzato il documento TD28 e non il TD17 o TD19 che, invece, deve essere adoperato per l’assolvimento dell’imposta nel caso in cui la fattura ricevuta dall’operatore sammarinese (elettronica o cartacea) sia senza addebito dell’imposta.

Modalità di compilazione del documento XML TD28

|

||||||||||

E’ possibile comunicare ad ogni fornitore il Codice Destinatario Sdi od inserirlo direttamente sul sito dell’Agenzia delle Entrate.

In questo secondo caso, le fatture vengono ricevute sul proprio software anche se il codice destinatario è comunicato errato o se sono comunicati “0000000” come codice SDI.

Per inserire il codice destinatario sul sito dell’AdE occorre effettuare i seguenti passaggi:

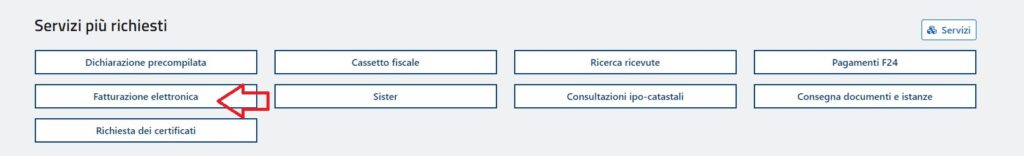

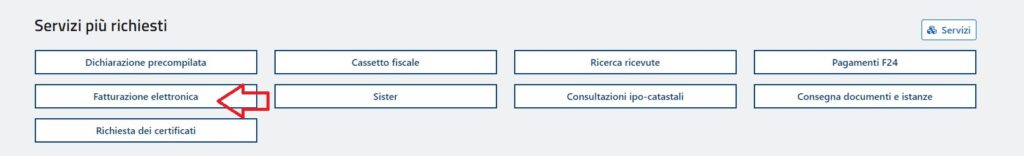

1 Accedere alla pagina riservata del sito dell’Agenzia delle Entrate

2 Accedere alla Sezione Fattura Elettronica

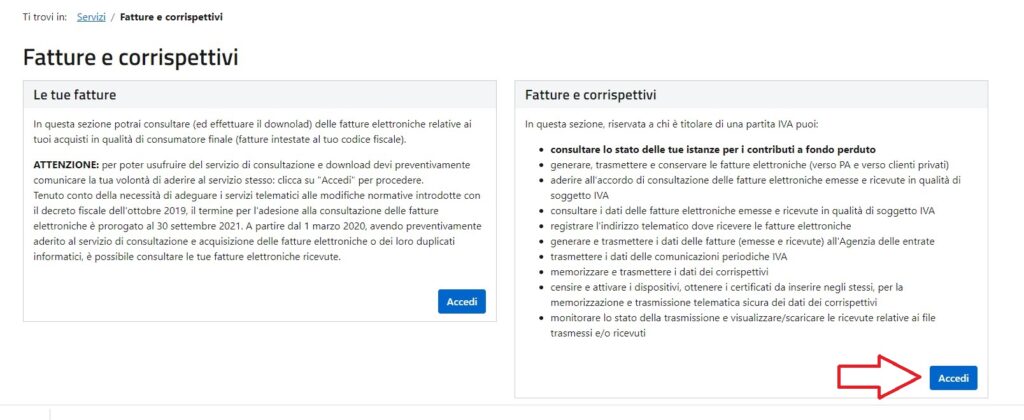

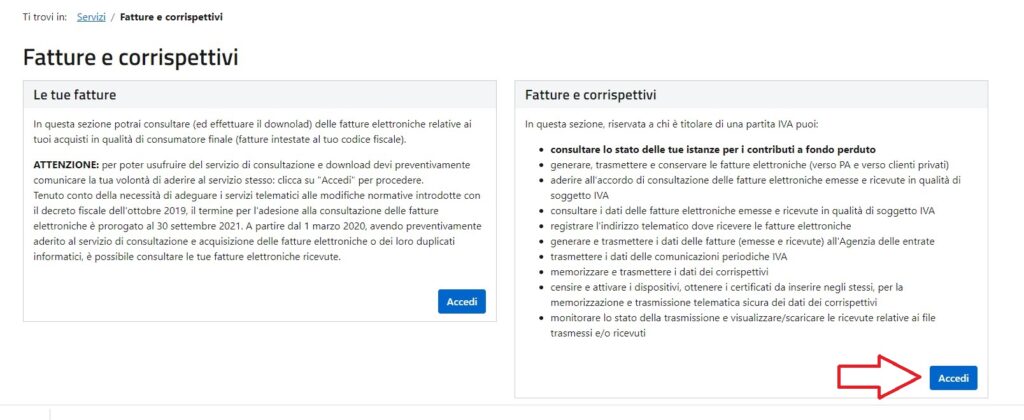

3 Selezionare Fatture e corrispettivi

In questa sezione, selezionando le tue fatture, le persone fisiche possono visionare le fatture ricevute in qualità di consumatori finali

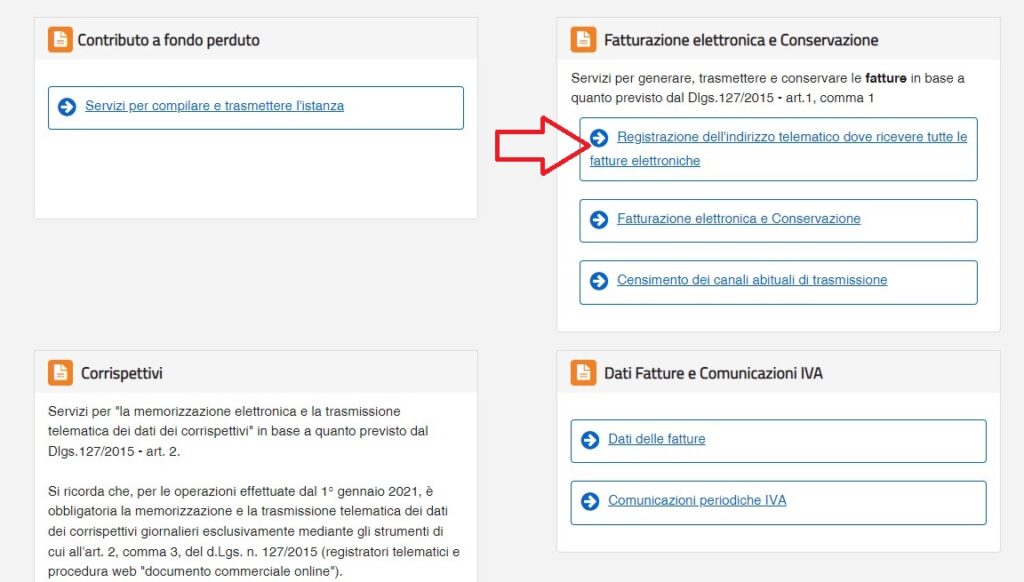

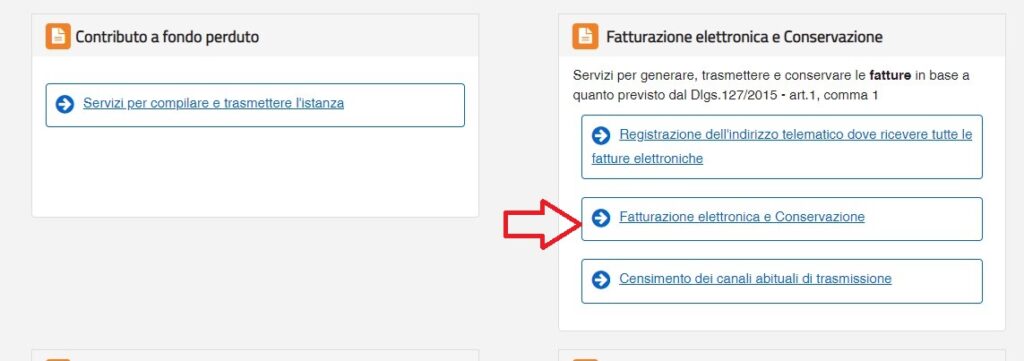

4 Accedere alla sezione “Registrazione dell’indirizzo telematico”

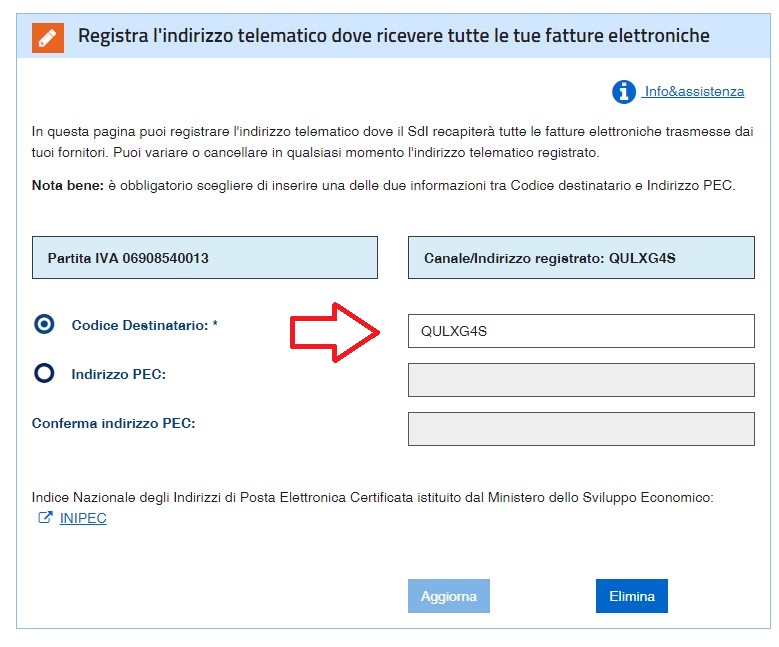

4 Inserire il codice ricevuto dal proprio fornitore di fatturazione elettronica

Puoi ricevere le fatture dei tuoi fornitori in tre modi.

1. Sul sito web dell’Agenzia delle entrate

Puoi consultare e scaricare le fatture elettroniche che hai ricevuto all’interno della tua area riservata sul sito web dell’Agenzia delle entrate.

2. Via PEC

Se hai un indirizzo PEC, puoi farlo presente al fornitore: la fattura elettronica arriverà nella tua casella di posta certificata.

3. Con un software di fatturazione elettronica (abbinato a Codice Destinatario) SOLUZIONE PREFERIBILE

Registrandoti a un canale telematico accreditato con il Sistema di Interscambio per trasmettere e ricevere fatture elettroniche ti verrà dato un Codice Destinatario.

Se comunichi questo codice al tuo fornitore, potrai ricevere le fatture elettroniche all’interno del canale da te scelto.

In alternativa puoi inserire il tuo codice destinatario sul sito dell’Agenzia delle Entrate. In questo caso le fatture ti verranno recapitate indipendentemente dal codice inserito dal fornitore.

Per inserire il codice destinatario consulta la Faq “Come inserire il Codice Destinatario”

Codice destinatario GBSoftware: QULXG4S

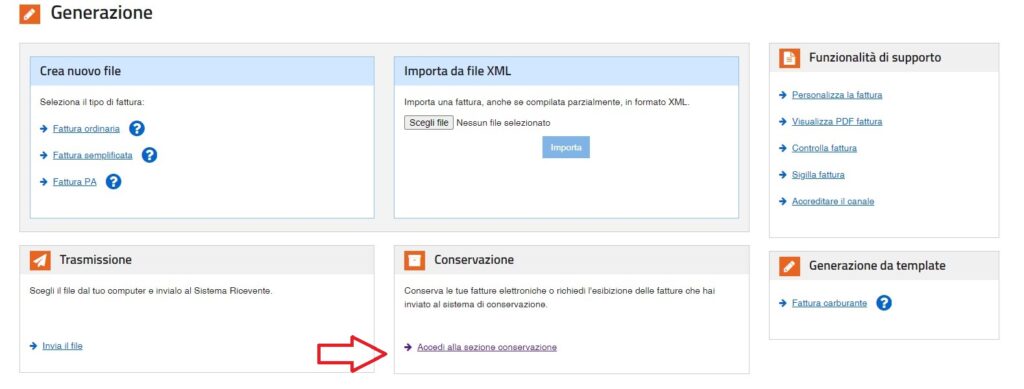

Per richiedere la conservazione elettronica all’AdE occorre effettuare i seguenti passaggi:

1 Accedere alla pagina riservata del sito dell’Agenzia delle Entrate

2 Accedere alla Sezione Fattura Elettronica

3 Selezionare Fatture e corrispettivi

In questa sezione, selezionando le tue fatture, le persone fisiche possono visionare le fatture ricevute in qualità di consumatori finali

4 Accedere alla sezione “Fatturazione elettronica e conservazione”

4 Accedere alla sezione conservazione

5. Aderire alla Conservazione

Ai fini Iva costituiscono cessioni di beni (e quindi sono soggette ad iva):

- le cessioni gratuite di beni prodotti o commercializzati dall’impresa;

- le cessioni gratuite di beni diversi da quelli prodotti o commercializzati dall’impresa se di costo unitario superiore ad euro cinquanta

- la destinazione di beni all’uso o al consumo personale o familiare dell’imprenditore o di coloro i quali esercitano un’arte o una professione o ad altre finalità estranee alla impresa o all’esercizio dell’arte o della professione, anche se determinata da cessazione dell’attività, con esclusione di quei beni per i quali non è stata operata all’atto dell’acquisto la detrazione dell’imposta.

Le descritte operazioni vanno assoggettate ad Iva.

In caso di cessioni gratuite è possibile:

- esercitare la rivalsa facendo pagare l’iva al cliente

- non esercitare la rivalsa

Cedente che esercita la rivalsa (cioè addebita l’iva al cessionario)

In tale circostanza, il cedente nazionale deve emettere una “normale” fattura elettronica utilizzando il Tipo documento TD01 (in caso di fattura immediata) oppure il TD24 (in caso di fattura differita, con obbligo di emissione del ddt utile a comprovare la data di effettuazione dell’operazione).

Resta inteso che, trattandosi di omaggi/campioni gratuiti, il cliente sarà tenuto a versare alla controparte solo l’importo dell’imposta applicata in fattura.

Cedente che non esercita la rivalsa (non fa pagare l’iva al cessionario)

In tale ipotesi occorre emettere o:

- un’autofattura singola per ciascuna cessione

- un’autofattura globale mensile per tutte le cessioni effettuate nel mese.

Nell’autofattura occorre indicare

- il valore dei beni (prezzo di acquisto o di costo);

- l’aliquota applicabile

- l’imposta

- una annotazione che trattasi di “autofatturazione per omaggi”.

Esempio di compilazione della fattura elettronica

Tipo di documento TD27 – fattura per autoconsumo o per cessioni gratuite senza rivalsa

Modalità di compilazione

|

L’autofattura TD27 andrà annotata nel solo registro delle fatture emesse.

DDT

Si ricorda che in caso di cessioni gratuite è sempre opportuno emettere un documento di trasporto, specificando la causale del trasporto – omaggio, cessione gratuita – al fine di identificare il destinatario finale dell’omaggio e dimostrare l’inerenza della spesa.

In alternativa è possibile effettuare l’annotazione dell’omaggio su un apposito registro “registro degli omaggi”.

RICEVUTA DI SCARTO

Nel caso in cui una fattura elettronica non sia conforme allo standard accettato, il Sistema d’Interscambio provvederà entro 5 giorni dall’invio a inoltrare all’emittente della fattura una Ricevuta di scarto. Tale ricevuta conterrà la motivazione dello scarto, in modo da poter provvedere alla correzione dell’errore segnalato.

Come indicato dalla Circolare 13/E del 2 luglio 2018, una fattura scartata viene considerata come non emessa, pertanto l’emittente dovrà provvedere a effettuare l’invio del documento entro 5 giorni dall’invio precedente, mantenendo lo stesso numero e data documento.

VERIFICA DELLO SCARTO

Per poter verificare lo scarto è necessario accedere al sito dell’Agenzia delle Entrate o tramite il software utilizzato procedere allo Scarico delle Ricevute/Notifiche.

Nella ricevuta possiamo trovare il codice dell’errore e la descrizione dello stesso, in modo da poter risolvere il problema riscontrato nell’SdI. L’elenco completo dei controlli effettuati dal SdI è disponibile a questa pagina.

MODIFICA DOCUMENTO E NUOVO INVIO

Siccome una fattura scartata viene considerata come non emessa, possiamo utilizzare il medesimo numero e data del documento.

NUOVO INVIO OLTRE I TERMINI DELLA LIQUIDAZIONE PERIODICA

Nel caso in cui sia già stata effettuata la liquidazione IVA del periodo e non sia stato controllato lo scarto nel periodo interessato, dobbiamo comunque procedere a ricreare la fattura e provvedere di nuovo all’invio con la medesima modalità vista precedentemente.

In tal caso il soggetto sarà comunque tenuto a pagare la sanzione per il ritardo dell’invio e provvedere al ravvedimento per il mancato versamento dell’IVA, pertanto è bene verificare periodicamente il corretto esito d’invio dei propri documenti.

Spesso capita che alcuni imprenditori o professionisti si trovino a dover destinare beni o servizi a finalità estranee rispetto all’attività propria dell’impresa.

Queste situazioni costituiscono delle casistiche di autoconsumo c.d. “esterno” per le quali la normativa IVA impone la necessità di emettere un’autofattura in formato elettronico.

In questo caso la fattura elettronica deve essere emessa nel seguente modo:

| Campo | Indicare il codice destinatario, se disponibile (in alternativa riportare la PEC utilizzata). o “0000000” (sette 0) |

| Campo | Inserire l’indirizzo di posta elettronica certificata, nel caso in cui non sia stato fornito il codice destinatario. |

| Codice | TD27 |

| Campo | Dati del soggetto passivo che emette il documento |

| Campo | Dati del soggetto passivo che emette il documento |

| Campo | Data di effettuazione dell’operazione di cessione o di prestazione di servizi, da determinarsi secondo le regole previste dall’articolo 6 del DPR 633/72. |

| Campo | Utilizzare la numerazione progressiva delle fatture emesse dal soggetto passivo |

| Campo | Descrizione dell’operazione (Ade esempio estromissione di 1 telefono modello marca dalla propria attività professionale – autoconsumo) |

| Campo | Imponibile |

| Campo | Imposta calcolata secondo l’aliquota corrispondente |

| Campo | Indicare l’aliquota IVA |

| Campo | Indicare il codice rappresentativo della natura delle operazioni non rientranti tra quelle imponibili |

Il commerciante al minuto non è obbligato a emettere la fattura, salvo che non venga espressamente richiesta dal cliente al momento dell’acquisto (art. 22 DPR 633/1972).

In tal caso, deve:

-

Emettere una fattura elettronica anche se ha già rilasciato lo scontrino o documento commerciale;

-

Indicare chiaramente nella fattura gli estremi dello scontrino già emesso, compilando correttamente la sezione “Altri Dati Gestionali”;

-

Tipo Documento: riferimento allo scontrino o ricevuta 📄

-

Riferimento Testo: identificativo alfanumerico dello scontrino 🔢

-

Riferimento Numero: numero progressivo dello scontrino 🧾

-

Riferimento Data: data dello scontrino 📅

-

👉 Attenzione: se non si indicano correttamente questi dati, il sistema dell’Agenzia delle Entrate potrebbe rilevare un’anomalia, considerando la fattura e lo scontrino come due operazioni distinte, con il rischio di duplicazione dell’imponibile e potenziali contestazioni.

📌 Hai dimenticato di emettere o ricevere una fattura elettronica nei termini previsti? Niente panico: la normativa italiana prevede strumenti per regolarizzare la posizione ed evitare sanzioni gravi.

Vediamo insieme chi deve regolarizzare, come farlo, entro quali termini e quali sono le conseguenze di eventuali omissioni.

🧾 Chi è obbligato alla regolarizzazione?

Sono tenuti alla regolarizzazione:

-

✅ I cedenti/prestatori che non hanno emesso fattura nei termini;

-

✅ Gli acquirenti/committenti che hanno ricevuto una fattura irregolare o non l’hanno proprio ricevuta.

🔄 Attenzione: l’obbligo di regolarizzazione si applica anche nel caso in cui la fattura sia stata emessa ma fuori dai termini di legge (es. oltre i 12 giorni previsti dall’art. 21 del DPR 633/72).

⏱️ Termini per la regolarizzazione

I termini variano a seconda del soggetto e della tipologia di irregolarità:

| Soggetto | Cosa regolarizzare | Termine |

|---|---|---|

| Cedente/Prestatore | Fattura non emessa o emessa tardivamente | Entro i termini del ravvedimento operoso |

| Acquirente/Committente | Fattura non ricevuta o irregolare | Entro 30 giorni dall’effettuazione dell’operazione (o dalla ricezione della fattura irregolare) |

🔎 Come si regolarizza?

-

Con autofattura elettronica se non si è ricevuta la fattura;

-

Con autofattura per regolarizzazione se la fattura ricevuta è irregolare;

-

Mediante ravvedimento operoso, versando la sanzione ridotta.

⚠️ Sanzioni: cosa si rischia?

In caso di mancata regolarizzazione si applicano sanzioni che possono essere molto onerose:

-

❌ Cedente/Prestatore: sanzione dal 90% al 180% dell’imposta (minimo 500 €);

-

❌ Acquirente/Committente: sanzione del 100% dell’imposta non detraibile, se non si regolarizza.

💡 Ma attenzione! In caso di errori formali (es. inversione codice fiscale/partita IVA), non rilevanti ai fini fiscali, non sono previste sanzioni.

✅ Vantaggi del ravvedimento operoso

Il ravvedimento operoso consente di ridurre sensibilmente le sanzioni:

-

Versando una sanzione ridotta proporzionale al ritardo;

-

Integrando correttamente la contabilità.

🛡️ È uno strumento fondamentale per mettersi in regola in autonomia, evitando controlli e contenziosi.

🧮 Come inviare l’autofattura elettronica?

Per la regolarizzazione è necessario utilizzare il tracciato XML tipo TD20 (autofattura) o TD27 (autofattura per reverse charge) da inviare al Sistema di Interscambio (SdI).

IVA

Di seguito un utile vademecum per quando e come devo fatturare in reverse charge.

QUANDO DEVO FATTURARE ex articolo 17 lettera a) ter.

La lettera a) ter:

- riguarda tutte le prestazioni di servizi rese nei confronti di titolari di partita iva (B2B) – anche nei confronti dei committenti che non operano nel settore edile

- è limitata alle prestazioni relative ad edifici e non alla totalità dei beni immobili

- riguarda esclusivamente le prestazioni di servizi di pulizia, di demolizione, di installazione di impianti e di completamento e non la generalità delle prestazioni rese nel settore edile

NOZIONE DI EDIFICIO

La disposizione in tema di reverse charge è riferita tanto ai fabbricati abitativi quanto ai fabbricati strumentali, compresi gli “edifici in corso di costruzione” (classificati a livello catastale come F/3) e le “unità in corso di definizione” (classificati a livello catastale come F/4), dando di fatto una rilevanza “catastale” al manufatto stesso.

Risultano, dunque, escluse dell’ambito applicativo della norma in questione, le prestazioni aventi ad oggetto, ad esempio:

- terreni;

- parti del suolo;

- parcheggi;

- piscine;

- giardini,

salvo che questi non costituiscano un elemento integrante dell’edificio stesso (ad esempio, piscine collocate sui terrazzi, giardini pensili, impianti fotovoltaici collocati sui tetti, ecc.).

QUALI PRESTAZIONI?

La lettera a) ter deve essere utilizzata per fatturare le seguenti prestazioni:

ATTENZIONE: la classificazione ATECO 2007 va utilizzata per individuare le attività svolte dal prestatore. Non è dunque rilevante il codice attività del prestatore e del committente, ma che la prestazione, dal punto di vista oggettivo, corrisponda ad una di quelle descritte in uno dei codici ATECO indicati nelle tabelle.

SERVIZI DI PULIZIA

| Codice ATECO | Fattispecie | Descrizione |

| 81.21.00 | Pulizia generale (non specializzata) di edifici | Pulizia generale (non specializzata) di edifici di ogni tipo (quali uffici, case o appartamenti, fabbriche, negozi e uffici pubblici).

Pulizia generale (non specializzata) di altre strutture commerciali e professionali. Pulizia generale (non specializzata) di condomìni. |

| 81.22.02 | Altre attività di pulizia specializzata di edifici e di impianti e macchinari industriali | Pulizia effettuata all’esterno di edifici di ogni tipo (inclusi uffici, fabbriche, negozi, uffici pubblici ed altre strutture commerciali e professionali, nonché condomìni).

Pulizia specializzata di edifici, effettuata da imprese che dispongono di capacità e attrezzature particolari (ad esempio, la pulizia di vetrate, camini e caminetti, fornaci, inceneritori, caldaie, condotti di ventilazione e dispositivi di evacuazione dei fumi). È esclusa l’attività di pulizia specializzata di impianti e macchinari industriali, in quanto non rientranti nella nozione di “edifici”. Sono escluse la pulizia con vapore, sabbiatura e simili attività di pulitura di facciate di edifici. |

Sono da ritenersi escluse dall’applicazione del reverse charge:

- le prestazioni di pulizia specializzata di impianti e macchinari industriali, ancorché infissi al suolo, in quanto non rientranti nella nozione di edifici.

- i servizi relativi alle attività di derattizzazione (81.29.10), di spurgo delle fosse biologiche, dei tombini (37.00.00) e di rimozione della neve

DEMOLIZIONI DI EDIFICI

| Codice ATECO | Fattispecie | Descrizione |

| 43.11.00 | Demolizione | Demolizione o smantellamento di edifici e di altre strutture. |

Sono escluse dall’applicazione del reverse charge:

- Sgombero dei cantieri edili.

- Movimento terra: scavo, riporto, spianamento e ruspatura dei cantieri edili, scavo di fossi, rimozione di materiale roccioso, abbattimento con l’esplosivo eccetera.

- Preparazione del sito per l’estrazione di minerali: rimozione dei materiali di sterro e altri lavori di sistemazione e di preparazione dei terreni e siti minerari (esclusi quelli destinati all’estrazione di petrolio e gas).

- Drenaggio del cantiere edile.

- Drenaggio di terreni agricoli e forestali.

- Preparazione delle risaie.

- Impermeabilizzazione dei terreni.

- Preparazione di piste da sci.

- Scavi archeologici.

- Trivellazioni, perforazioni di sondaggio e carotaggio per le costruzioni edili per scopi geofisici, geologici o simili.

CASI PARTICOLARI

| Fattispecie | Reverse charge | Commento |

| contratto unico di appalto, avente ad oggetto la demolizione e la successiva costruzione di un nuovo edificio | NO | l’attività di demolizione deve considerarsi strettamente funzionale alla realizzazione della nuova costruzione. |

| Demolizione del muro di separazione tra unità immobiliari | NO | Tali prestazioni sono estranee al codice Ateco 43.11.00, in quanto si riferiscono alle sole attività di preparazione di un cantiere edile per i successivi lavori di costruzione. Nel caso di specie, invece, si è in presenza di una prestazione caratteristica delle fasi iniziali di un intervento di ristrutturazione edilizia. |

| Demolizione della porta di accesso | NO | In quanto intervento di demolizione di una parte dell’edificio, la prestazione non rientra nel codice Ateco 43.11.00. |

| Micro demolizione e perforazione per la posa di condutture | NO | Tali prestazioni costituiscono non un’opera di smantellamento di strutture preesistenti, quanto una prestazione modificativa dell’edificio, riconducibile ad altri lavori specializzati di costruzione (codice Ateco 43.99.00). |

INSTALLAZIONE DI IMPIANTI

| Codice ATECO | Fattispecie | Descrizione |

| 43.21.01 | Installazione di impianti elettrici in edifici o in altre opere di costruzione (inclusa manutenzione e riparazione) | Installazione di impianti elettrici in tutti i tipi di edifici e nelle strutture di genio civile: cablaggio e connessioni elettriche, impianti di illuminazione.

Installazione di impianti di collegamento di elettrodomestici e apparecchi elettrici. Installazione di impianti fotovoltaici. |

| 43.21.02 | Installazione di impianti elettronici (inclusa manutenzione e riparazione) | Cablaggio per telecomunicazioni, reti di elaboratori e sistemi televisivi via cavo, incluse le fibre ottiche, parabole satellitari, impianti di segnalazione d’incendio, sistemi di allarme antifurto. |

| 43.22.01 | Installazione di impianti idraulici, di riscaldamento e di condizionamento dell’aria (inclusa manutenzione e riparazione) in edifici o in altre opere di costruzione | Installazione in edifici o in altre opere di costruzione di: impianti di riscaldamento (elettrici, a gas e petrolio), caldaie, torri di raffreddamento, collettori di energia solare non elettrici, impianti idraulico-sanitari, impianti e condotte di ventilazione e di condizionamento dell’aria. |

| 43.22.02 | Installazione di impianti per la distribuzione del gas (inclusa manutenzione e riparazione) | Installazione di raccordi per il gas, distributori di vapore. |

| 43.22.03 | Installazione di impianti di spegnimento antincendio (inclusi quelli integrati e la manutenzione e riparazione) | Installazione di sistemi di spegnimento antincendio inclusi quelli integrati. |

| 43.29.01 | Installazione, riparazione e manutenzione di ascensori e scale mobili | Installazione in edifici o in altre opere di costruzione di: ascensori, scale mobili inclusa riparazione e manutenzione. |

| 43.29.02 | Lavori di isolamento termico, acustico o antivibrazioni | Installazione in edifici o in altre opere di costruzione di: materiali isolanti per isolamento termico, acustico o antivibrazioni. |

| 43.29.09 | Altri lavori di costruzione e installazione nca | Installazione in edifici o in altre opere di costruzione di: porte automatiche e girevoli, parafulmini, sistemi di aspirazione.

Installazione di impianti pubblicitari. Installazione di cancelli automatici. Installazione di insegne elettriche e non. Montaggio di palchi, stand e altre strutture simili per manifestazioni. Installazione di linee vita68. |

Rientrano nell’ambito di applicazione del reverse charge “solo quelle relative a «parti integranti» del fabbricato ossia «installazioni permanenti» ovvero non rimovibili senza significative modifiche o trasformazioni del fabbricato stesso.

Sono escluse dall’applicazione del reverse charge:

- Installazione impianti di illuminazione stradale e dispositivi elettrici di segnalazione, illuminazione delle piste degli aeroporti (inclusa manutenzione e riparazione)

- Installazione di impianti di depurazione per piscine (inclusa manutenzione e riparazione)

- Installazione di impianti di irrigazione per giardini (inclusa manutenzione e riparazione)

CASI PARTICOLARI

| Fattispecie | Reverse charge | Commento |

| impianti posizionati in parte internamente ed in parte all’esterno dell’edificio | SI | occorre considerare l’unicità dell’impianto che serve l’edificio, anche se alcune parti sono posizionate all’esterno per necessità tecniche o logistiche. Pertanto, se l’installazione di un impianto è funzionale all’edificio, anche se in parte è posizionato all’esterno, trova applicazione il meccanismo dell’inversione contabile, così come per i servizi relativi ai seguenti impianti:

– videosorveglianza perimetrale, gestito da centralina posta all’interno dell’edificio e telecamere esterne, per motivi funzionali e tecnici; – citofono che necessita di apparecchiature da collocare all’esterno dell’edificio; – climatizzazione con motore esterno collegato agli split all’interno dell’edificio. ’impianto è unico e relativo all’edificio, anche se il motore è collocato all’esterno; – impianto idraulico di un edificio con tubazioni esterne |

| Installazione di una cisterna | NO | Tale prestazione è riconducibile al codice 33.20.04 (Installazione di cisterne, serbatoi e contenitori di metallo) di cui alla sezione C della Tabella Ateco 2007. Poiché il macchinario installato è dotato di autonomia funzionale propria rispetto all’edificio, non integra il presupposto per l’applicazione del reverse charge. |

| Installazione di un impianto

di spegnimento antincendio |

SI | La prestazione è riconducibile al codice Ateco 43.22.03, nel quale sono incluse le installazioni di impianti di spegnimento antincendio. Questa prestazione riguarda un impianto al servizio dell’edificio, strettamente connesso al fabbricato da un nesso funzionale. L’impianto dev’essere installato in modo permanente, così che non possa essere rimosso senza alterare l’edificio. |

| Posa in opera di casseforti | SI | Trattasi di prestazioni (e non di cessioni) di cui al codice Ateco 43.32.01 (Posa in opera di casseforti, forzieri, porte blindate). |

| Montaggio di arredi | NO | Prestazione riconducibile al codice Ateco 43.32.02 (Posa in opera di infissi, arredi, controsoffitti, pareti mobili e simili), espressamente esclusa dalla nozione di completamento relativo a edifici. |

| Installazione di cucine | NO | È una prestazione relativa ad un bene mobile, installato in modo non permanente all’interno dell’edificio. Le cucine sono fissate al fabbricato solo mediante allacciamenti elettrici e idrici, rimovibili senza modificazioni significative dell’edificio. |

| Posa di pavimenti in legno | SI | La prestazione è riconducibile al codice Ateco

43.33.00 (Rivestimento di pavimenti e di muri). È opportuno operare una valutazione caso per caso, verificando che la prestazione non risulti accessoria alla cessione del bene. |

| Installazione di serramenti | SI | Tale prestazione è riconducibile al codice Ateco

43.32.02 (Posa in opera di infissi, arredi, controsoffitti, pareti mobili e simili). È opportuno operare una valutazione caso per caso, verificando che la prestazione non risulti accessoria alla cessione del bene. |

| Installazione di un cancello

automatizzato collocato all’interno dell’edificio |

SI | La prestazione rientra nel codice Ateco 43.29.09 (Altri lavori di costruzione e installazione), purché sia relativa a edifici. L’installazione del cancello è soggetta al reverse charge se il bene è parte integrante del fabbricato. |

| Installazione di un impianto

per la distribuzione del gas |

SI | Tali prestazioni sono riconducibili al codice Ateco

43.22.02 (Installazione di impianti per la distribuzione del gas), in quanto risultano relative all’edificio. L’impianto installato non potrebbe essere rimosso senza apportare modifiche all’edificio stesso. |

| Collaudo dell’impianto

di riscaldamento |

NO | Le prestazioni di collaudo autonomamente individuabili sono riconducibili al codice Ateco

71.20.10 (Collaudi e analisi tecniche di prodotti). |

| Verifica di impianti | NO | Le attività di verifica prescindono dall’effettuazione di qualsiasi intervento di manutenzione sugli impianti stessi

|

| Impianti fotovoltaici | SI/NO | Gli impianti fotovoltaici posti su edifici e quelli realizzati su aree di pertinenza di fabbricati (impianti fotovoltaici “a terra”), sempre che non siano accatastati come unità immobiliari autonome, sono soggetti al meccanismo del reverse charge.

Diversamente, l’installazione di centrali fotovoltaiche poste sul lastrico solare (o su aree di pertinenza di fabbricati di un edificio), accatastate autonomamente in categoria D/1, ovvero D/10, non costituendo un edificio né parte dell’edificio sottostante, non dovrà essere assoggettata all’inversione contabile.

|

COMPLETAMENTO DI EDIFICI

| Codice ATECO | Fattispecie | Descrizione |

| 43.31.00 | Intonacatura e stuccatura | Lavori di intonacatura e stuccatura interna ed esterna di edifici o di altre opere di costruzione, inclusa la posa in opera dei relativi materiali di stuccatura. |

| 43.32.01 | Posa in opera di casseforti, forzieri, porte blindate | Installazione di casseforti. |

| 43.32.02 | Posa in opera di infissi, arredi, controsoffitti, pareti mobili e simili | Installazione di porte (escluse quelle automatiche e girevoli e i cancelli automatici), finestre, intelaiature di porte e finestre in legno o in altri materiali. Completamenti di interni come controsoffitti, pareti mobili eccetera.E’ espressamente escluso il montaggio di arredi |

| 43.33.00 | Rivestimento di pavimenti e di muri | Posa in opera, applicazione o installazione, in edifici o in altre opere di costruzione, di: piastrelle in ceramica, calcestruzzo o pietra da taglio per muri o pavimenti, accessori per stufe in ceramica, parquet e altri rivestimenti in legno per pavimenti e pareti, moquette e rivestimenti di linoleum, gomma o plastica per pavimenti, rivestimenti alla veneziana, in marmo, granito o ardesia, per pavimenti o muri, carta da parati.

Applicazione di stucchi ornamentali. Trattamento di pavimenti: levigatura, lucidatura, rasatura ecc. Realizzazione di pavimenti continui in resina, cemento eccetera. |

| 43.34.00 | Tinteggiatura e posa in opera di vetri | Tinteggiatura interna ed esterna di edifici.

Verniciatura di strutture di genio civile. Verniciatura di infissi già installati. Posa in opera di vetrate, specchi, pellicole per vetri eccetera. |

| 43.39.01 | Attività non specializzate di lavori edili (muratori) | Piccoli lavori edili. |

| 43.39.09 | Altri lavori di completamento e di finitura degli edifici nca | Installazione di caminetti.

Costruzione di sottofondi per pavimenti. Pulizia di nuovi edifici dopo la costruzione. |

Sono comprese nell’ambito di applicazione del reverse charge in esame anche le prestazioni riconducibili alla nozione di “manutenzione ordinaria”. Per cui, ad esempio, si applica il reverse charge alla posa in opera di piastrelle, anche se la prestazione non è posta in essere nella fase di completamento dell’edificio, bensì su un fabbricato già esistente.

CASI PARTICOLARI

| Fattispecie | Reverse charge | Commento |

| Tinteggiatura delle pareti interne all’edificio | SI | La prestazione di tinteggiatura rientra fra le prestazioni riconducibili al codice Ateco

43.34.00 (Tinteggiatura e posa in opera di vetri). |

| Intonacatura delle pareti dell’edificio | SI | La prestazione rientra fra quelle riconducibili al codice Ateco 43.31.00 (Intonacatura e stuccatura). |

| Realizzazione della copertura del tetto | NO | La prestazione è riconducibile al codice Ateco

43.91.00 (Realizzazione di coperture) e, quindi, estranea all’ambito di applicazione del reverse charge. |

| Tinteggiatura delle mura perimetrali del giardino | NO | Le mura perimetrali del giardino sono considerate parti esterne al fabbricato. Pertanto, la prestazione di tinteggiatura non può considerarsi riferita all’edificio. |

DISTINZIONE TRA CESSIONE CON POSA IN OPERA E PRESTAZIONE DI SERVIZI

Il reverse charge si applica:

- alle sole “prestazioni di servizi” rese su edifici (in genere dipendenti da contratti d’appalto di servizi)

- restando assoggettati ad Iva le cessioni di beni con posa in opera accessoria.

DIFFERENZA TRA APPALTO E FORNITURA CON POSA IN OPERA

| Se l’accordo ha come scopo principale la cessione di un bene e la realizzazione dell’opera è esclusivamente diretta a adattare il bene alle esigenze del cliente o a consentirne la fruizione senza modificarne la natura, il contratto è qualificabile come cessione con posa in opera. | Se la volontà contrattuale è quella di addivenire ad un risultato diverso e nuovo rispetto al complesso dei beni utilizzati per l’esecuzione dell’opera, allora la prestazione di si deve considerare assorbente rispetto alla cessione del materiale impiegato. |

Contratto scritto: è sempre consigliabile stipulare contratti per iscritto (anche nella forma di conferma d’ordine via fax, e-mail, ecc.) indicando chiaramente l’inquadramento attribuito e prevedendo delle clausole in linea con il codice civile in relazione alla tipologia di contratto pattuita.

Riassumendo se ricorrono tutti i requisiti indicati:

- Entrambi i soggetti sono titolari di partita Iva;

- La prestazione è riconducibile al contratto di appalto o al contratto di opera e non ad una cessione con posa in opera;

- Il servizio reso rientra tra quelli sopra indicati

la fattura deve essere emessa in reverse charge ex articolo 17 lettera a) ter del D.p.r. 633/1972

QUANDO DEVO FATTURARE ex articolo 17 lettera a)

Se non ricorrono tutti i requisiti per emettere la fattura in reverse charge ex lettera a) ter, e solo in questo caso, devo verificare se emettere la fattura in reverse charge ex art. 17 lettera a)

La lettera a):

- Riguarda le prestazioni rese da un subappaltatore nei confronti dell’appaltatore o di un altro subappaltatore

- Riguarda tutte le prestazioni di servizi rese nel settore edile sia quelle relative a terreni che quelle relative a fabbricati

- Riguarda esclusivamente le fatture emesse in seguito ad un contratto di subappalto

APPALTATORE SUBAPPALTATORE COMMITTENTE

E’ necessaria la presenza di 3 soggetti:

- Un committente

- Un appaltatore principale

- Un subappaltatore

PRESTAZIONI RESE NEL SETTORE EDILE

La disposizione fa riferimento alle prestazioni rese “nel settore edile”: un soggetto passivo deve ritenersi operante in questo settore qualora le prestazioni rese siano ricomprese nelle attività della sezione F della tabella ATECO 2007 (sotto riportata). Tale condizione deve riferirsi sia all’appaltatore principale che al subappaltatore.

Non è determinante il fatto che il soggetto passivo sia identificato con un codice ATECO della Sezione F, essendo comunque necessario fare riferimento alla attività da questi effettivamente svolta. Anche in assenza di un codice ATECO della Sezione F da parte del subappaltatore, infatti, se tale soggetto svolge nella sostanza un’attività rientrante nella predetta sezione F, alle prestazioni da questi rese è comunque applicabile il meccanismo del reverse charge.

| Codice ATECO | Fattispecie | Descrizione |

| 41.10.00 | Costruzione di edifici | Sviluppo di progetti immobiliari senza costruzioni |

| 41.20.00 | Costruzione di edifici residenziali e non residenziali | |

| 42.11.00 | Ingegneria civile | Costruzione di strade, autostrade e piste aeroportuali |

| 42.12.00 | Costruzione di linee ferroviarie e metropolitane | |

| 42.13.00 | Costruzione di ponti e gallerie | |

| 42.21.00 | Costruzione di opere di pubblica utilità per il trasporto di fluidi | |

| 42.22.00 | Costruzione di opere di pubblica utilità per l’energia elettrica e le telecomunicazioni | |

| 42.91.00 | Costruzione di opere idrauliche | |

| 42.99.01 | Lottizzazione dei terreni connessa con l’urbanizzazione | |

| 42.99.09 | Altre attività di costruzione di altre opere di ingegneria civile nca | |

| 43.11.00 | Lavori di costruzione specializzati | Demolizione |

| 43.12.00 | Preparazione del cantiere edile e sistemazione del terreno | |

| 43.13.00 | Trivellazioni e perforazioni | |

| 43.21.01 | Installazione di impianti elettrici in edifici o in altre opere di costruzione (inclusa manutenzione e riparazione) | |

| 43.21.02 | Installazione di impianti elettronici (inclusa manutenzione e riparazione) | |

| 43.21.03 | Installazione di impianti di illuminazione stradale e dispositivi elettrici di segnalazione, illuminazione delle piste degli aeroporti (inclusa manutenzione e riparazione) | |

| 43.22.01 | Installazione di impianti idraulici, di riscaldamento e di condizionamento dell’aria (inclusa manutenzione e riparazione) in edifici o in altre opere di costruzione | |

| 43.22.02 | Installazione di impianti per la distribuzione del gas (inclusa manutenzione e riparazione) | |

| 43.22.03 | Installazione di impianti di spegnimento antincendio (inclusi quelli integrati e la manutenzione e riparazione) | |

| 43.22.04 | Installazione di impianti di depurazione per piscine (inclusa manutenzione e riparazione) | |

| 43.22.05 | Installazione di impianti di irrigazione per giardini (inclusa manutenzione e riparazione) | |

| 43.29.01 | Installazione, riparazione e manutenzione di ascensori e scale mobili | |

| 43.29.02 | Lavori di isolamento termico, acustico o antivibrazioni | |

| 43.29.09 | Altri lavori di costruzione e installazione nca | |

| 43.31.00 | Intonacatura e stuccatura | |

| 43.32.01 | Posa in opera di casseforti, forzieri, porte blindate | |

| 43.32.02 | Posa in opera di infissi, arredi, controsoffitti, pareti mobili e simili | |

| 43.33.00 | Rivestimento di pavimenti e di muri | |

| 43.34.00 | Tinteggiatura e posa in opera di vetri | |

| 43.39.01 | Attività non specializzate di lavori edili (muratori) | |

| 43.3909 | Altri lavori di completamento e di finitura degli edifici nca | |

| 43.91.00 | Realizzazione di coperture | |

| 43.99.01 | Pulizia a vapore, sabbiatura e attività simili per pareti esterne di edifici | |

| 43.99.02 | Noleggio di gru ed altre attrezzature con operatore per la costruzione o la demolizione | |

| 43.99.09 | Altre attività di lavori specializzati di costruzione nca |

La nota di variazione ai fini IVA in caso di fallimento richiede attenzione a diversi aspetti normativi e procedurali.

Quando deve essere emessa

La tempistica per l’emissione della nota di variazione in caso di fallimento dipende dalla data di apertura della procedura concorsuale:

- Procedure avviate prima del 26 maggio 2021:

- La nota di variazione in diminuzione può essere emessa solo al termine della procedura concorsuale, una volta accertata l’infruttuosità della stessa. Questo può avvenire alla chiusura della procedura o quando si ha la certezza dell’incapienza del patrimonio del debitore.

- Esempio: Se il piano di riparto è stato completato e il creditore non ha ottenuto somme sufficienti, la nota può essere emessa trascorsi 15 giorni dalla comunicazione inviata a tutti i creditori per le osservazioni al piano di ripartizione finale.

- Procedure avviate dal 26 maggio 2021:

- La nota di variazione può essere emessa a partire dalla data in cui il debitore viene assoggettato alla procedura concorsuale. Non è necessario attendere la conclusione della stessa per determinare l’infruttuosità.

A chi deve essere emessa

La nota di variazione viene emessa dal cedente o prestatore a favore del cessionario o committente. Nella fattispecie del fallimento, si tratta del fallito, ossia l’impresa o il professionista per cui è stata aperta la procedura concorsuale.

Come si compila la fattura elettronica

La compilazione della fattura elettronica per una nota di variazione in caso di fallimento comporta alcuni passaggi specifici. Ecco come procedere:

- Dati obbligatori della fattura elettronica:

- Tipo documento: TD04 (Nota di credito per variazione IVA)

- Codice destinatario: Codice identificativo del cliente (fallito)

- Data documento: Data di emissione della nota di variazione

- Numero documento: Numero progressivo univoco della nota di variazione

- Causale: Deve chiaramente indicare il riferimento normativo (“nota di variazione ex articolo 26 del DPR 633/72”) e il motivo (“per fallimento del debitore”).

- Importi: deve essere indicato l’imponibile e l’iva della fattura non incassata.

- Aliquota IVA: Deve essere la stessa della fattura originaria. Ad esempio, se l’aliquota originaria è 22%, quella della nota di variazione deve essere 22%.

- Riferimento alla fattura originaria:

- DatiDocumentoCorrelato: Inserire i riferimenti della fattura originaria oggetto di variazione

- NumeroDocumento: Numero della fattura originaria

- DataDocumento: Data della fattura originaria

- Causale:

- Nella sezione “Causale” indicare chiaramente il motivo della variazione (esempio: “Variazione IVA per fallimento del debitore”).

Ecco un esempio di come potrebbe apparire una parte rilevante della fattura elettronica (in XML):

xml TD04 EUR 2023-10-15 12345 Variazione IVA per fallimento del debitore 54321 2022-09-30

Procedura di invio

- Firma digitale: La nota di variazione deve essere firmata digitalmente dal cedente o prestatore.

- Invio tramite SDI: La nota di variazione deve essere inviata al Sistema di Interscambio (SDI) che provvederà a consegnarla al destinatario.

La deduzione dal reddito della perdita derivante da un fallimento di un cliente segue specifiche regole previste dalla normativa fiscale. Ecco come e quando è possibile dedurre tali perdite:

1. Regime di deducibilità delle perdite su crediti:

Secondo le norme fiscali (art. 101, comma 5, del TUIR – Testo Unico delle Imposte sui Redditi), le perdite su crediti possono essere dedotte dal reddito imponibile quando si verifica una delle seguenti situazioni:

- Certezza e precisione della perdita: La perdita su un credito può essere dedotta quando è certo che non sarà più incassata. Questo accade, ad esempio, quando si verifica un’insolvenza definitiva del debitore.

- Fallimento del debitore: La perdita può essere dedotta dal reddito già alla data di apertura del fallimento o di altre procedure concorsuali (come concordato preventivo o liquidazione coatta amministrativa). Non è necessario attendere la chiusura della procedura.

- Nota importante: Non è richiesto l’accertamento definitivo della perdita (cioè la chiusura del fallimento). La semplice dichiarazione di fallimento da parte del tribunale è sufficiente per dedurre il credito dal reddito.

2. Momento della deduzione:

La perdita è deducibile nel periodo d’imposta in cui si verifica uno degli eventi che conferma l’impossibilità di incassare il credito. Nel caso di fallimento, il momento della deduzione coincide con:

- La data di dichiarazione del fallimento da parte del tribunale.

- Oppure, in alcuni casi, la data in cui viene depositata la sentenza di apertura della procedura concorsuale.

Quindi, se un cliente viene dichiarato fallito nel corso dell’anno fiscale 2024, la perdita su crediti diventa deducibile nel reddito d’impresa per il periodo d’imposta 2024.

3. Importo deducibile: