📌 Hai dimenticato di emettere o ricevere una fattura elettronica nei termini previsti? Niente panico: la normativa italiana prevede strumenti per regolarizzare la posizione ed evitare sanzioni gravi.

Vediamo insieme chi deve regolarizzare, come farlo, entro quali termini e quali sono le conseguenze di eventuali omissioni.

🧾 Chi è obbligato alla regolarizzazione?

Sono tenuti alla regolarizzazione:

-

✅ I cedenti/prestatori che non hanno emesso fattura nei termini;

-

✅ Gli acquirenti/committenti che hanno ricevuto una fattura irregolare o non l’hanno proprio ricevuta.

🔄 Attenzione: l’obbligo di regolarizzazione si applica anche nel caso in cui la fattura sia stata emessa ma fuori dai termini di legge (es. oltre i 12 giorni previsti dall’art. 21 del DPR 633/72).

⏱️ Termini per la regolarizzazione

I termini variano a seconda del soggetto e della tipologia di irregolarità:

| Soggetto | Cosa regolarizzare | Termine |

|---|---|---|

| Cedente/Prestatore | Fattura non emessa o emessa tardivamente | Entro i termini del ravvedimento operoso |

| Acquirente/Committente | Fattura non ricevuta o irregolare | Entro 30 giorni dall’effettuazione dell’operazione (o dalla ricezione della fattura irregolare) |

🔎 Come si regolarizza?

-

Con autofattura elettronica se non si è ricevuta la fattura;

-

Con autofattura per regolarizzazione se la fattura ricevuta è irregolare;

-

Mediante ravvedimento operoso, versando la sanzione ridotta.

⚠️ Sanzioni: cosa si rischia?

In caso di mancata regolarizzazione si applicano sanzioni che possono essere molto onerose:

-

❌ Cedente/Prestatore: sanzione dal 90% al 180% dell’imposta (minimo 500 €);

-

❌ Acquirente/Committente: sanzione del 100% dell’imposta non detraibile, se non si regolarizza.

💡 Ma attenzione! In caso di errori formali (es. inversione codice fiscale/partita IVA), non rilevanti ai fini fiscali, non sono previste sanzioni.

✅ Vantaggi del ravvedimento operoso

Il ravvedimento operoso consente di ridurre sensibilmente le sanzioni:

-

Versando una sanzione ridotta proporzionale al ritardo;

-

Integrando correttamente la contabilità.

🛡️ È uno strumento fondamentale per mettersi in regola in autonomia, evitando controlli e contenziosi.

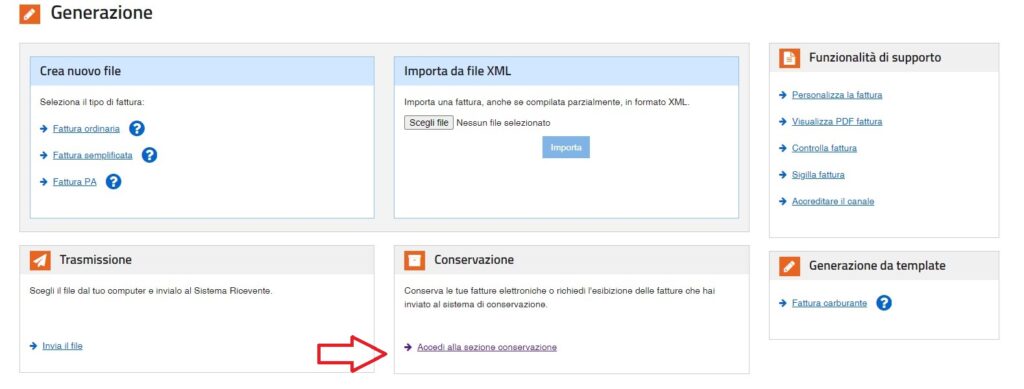

🧮 Come inviare l’autofattura elettronica?

Per la regolarizzazione è necessario utilizzare il tracciato XML tipo TD20 (autofattura) o TD27 (autofattura per reverse charge) da inviare al Sistema di Interscambio (SdI).