Imposta di bollo : pubblicata la nuova guida dell’Agenzia delle Entrate

Pubblicata sul sito dell’Agenzia delle Entrate la nuova guida “L’imposta di bollo sulle fatture elettroniche”.

Pubblicata sul sito dell’Agenzia delle Entrate la nuova guida “L’imposta di bollo sulle fatture elettroniche”.

La guida illustra il meccanismo di integrazione da parte dell’Agenzia delle fatture elettroniche emesse dai soggetti Iva, per le quali si configura un dovuto assoggettamento a imposta di bollo.

Per maggiori informazioni su quali fatture è obbligatorio il bollo e su come inserirlo: Fatture elettroniche e imposta di bollo come compilare la fattura

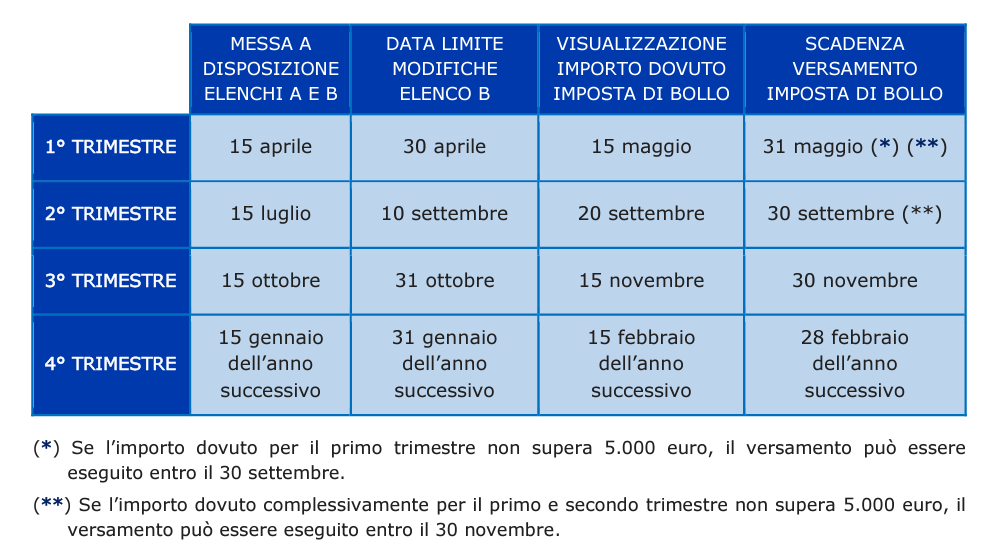

In particolare si segnala l’innalzamento da 250,00 a 5.000,00 del limite per effettuare il versamento cumulativo del 1 con il 2 trimestre e/o del 1 e del 2 con il 3.

L’integrazione dell’Agenzia

Con cadenza trimestrale, l’Agenzia effettua una ricognizione delle fatture elettroniche emesse da ogni soggetto Iva, al fine di verificare – in base ai dati presenti sulla fattura – il corretto assoggettamento all’imposta di bollo.

A seguito di tale attività, l’Agenzia classifica le fatture in due elenchi:

- l’elenco A (non modificabile), contenente le fatture elettroniche correttamente assoggettate a bollo

- l’elenco B (modificabile), contenente le fattura elettroniche che non riportano assoggettamento a bollo ma in base ai dati contenuti all’interno della fattura avrebbero dovuto essere assoggettate.

Consultazione e modifica degli elenchi

Gli elenchi A e B di ogni soggetto Iva vengono messi a disposizione per la consultazione e l’eventuale modifica entro il giorno 15 del mese successivo ad ogni trimestre solare (per il 1° trimestre 2021, entro il 15 aprile 2021) all’interno del portale “Fatture e Corrispettivi”.

L’elenco A non è modificabile.

L’elenco B può essere oggetto di variazione: il contribuente può indicare quali fatture, tra quelle presenti, non realizzino i presupposti dell’imposta di bollo o, viceversa, può aggiungere gli estremi delle fatture elettroniche che devono essere assoggettate a bollo ma che non risultano presenti negli elenchi A e B.

Le modifiche potranno essere effettuate entro l’ultimo giorno del mese successivo al trimestre solare (per il 1° trimestre 2021, entro il 30 aprile 2021) in modalità:

- web puntuale (una fattura alla volta) all’interno del portale “Fatture e corrispettivi”;

- o in modalità massiva, scaricando dal portale il file contenente l’elenco B e, dopo aver apportato le opportune modifiche, effettuando l’upload del file rettificato.

Se si vuole accettare l’elenco B proposto, non si dovrà effettuare alcuna operazione.

Visualizzazione dell’imposta di bollo dovuta e versamento

Entro il giorno 15 del secondo mese successivo al trimestre solare (per il 1° trimestre 2021, entro il 15 maggio 2021), il soggetto Iva potrà consultare all’interno del portale “Fatture e Corrispettivi” l’importo dell’imposta di bollo dovuta per il trimestre, a seguito dell’elaborazione dell’integrazione e delle eventuali modifiche apportate.

Entro l’ultimo giorno del secondo mese successivo al trimestre solare (per il 1° trimestre 2021, entro il 31 maggio 2021), il soggetto Iva dovrà procedere a versare l’imposta di bollo dovuta. All’interno del portale “Fatture e corrispettivi”, è presente una funzionalità che consente di versare l’importo determinato come sopra descritto, semplicemente indicando un codice Iban intestato al contribuente.

Controlli sui versamenti dell’imposta di bollo

Successivamente alla scadenza per il versamento, l’Agenzia effettua controlli volti a verificare la correttezza degli importi dell’imposta di bollo versati e, nel caso di omissione o carenza, invia un’apposita comunicazione all’interessato via posta elettronica certificata.

Nel caso di ricezione di tale avviso, il soggetto Iva può fornire chiarimenti sulla propria posizione entro i 30 giorni successivi.

Ecco tutte le scadenze